日産自動車が2024年度上期決算を発表。連結売上高が前年比791億円減となるなど、厳しい業績が明らかとなり、2024年度通期の見通しを下方修正しました。トヨタや中国のBYDと比較しながらレポート。復活のポイントを考察します。

年間販売台数でBYDを下回る見込み

2024年11月7日、日産自動車株式会社(以下、日産)の2024年度上期の決算が発表され、販売台数、収益性ともに大幅な悪化が確認されました。9000人のリストラ、20%の生産能力削減などの対応策が発表される中、日産の現状のEVシフトの立ち位置も含めて、決算内容やEV販売動向の現状を競合となるトヨタや中国BYDなどと比較しながら考察します。

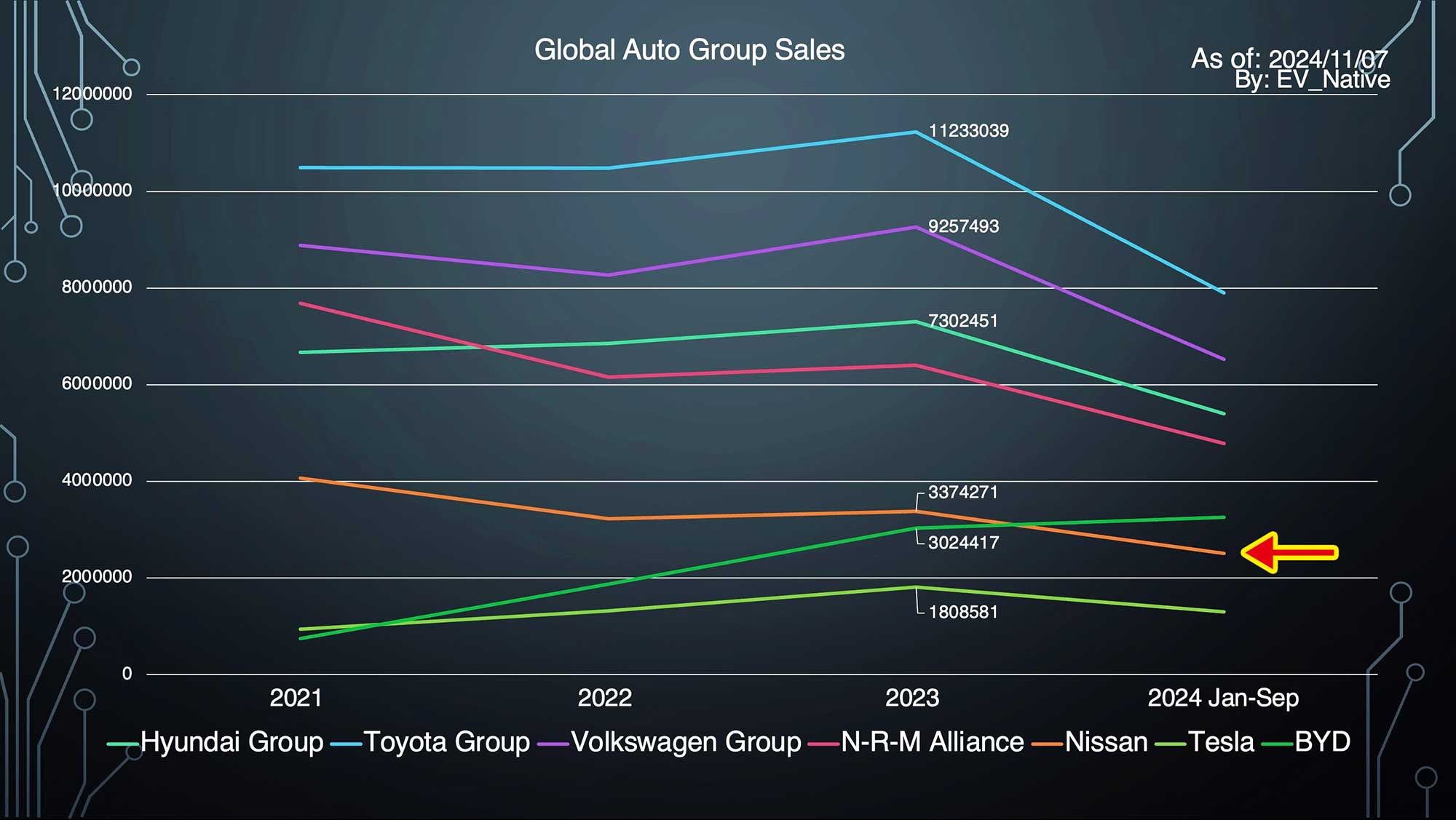

まず2023年時点で日産と世界の自動車メーカーの販売規模を確認してみましょう。日産の年間販売台数は337.4万台と継続的な低下傾向にあります。日産はルノー・三菱とアライアンスを組んでおり、アライアンス全体だと約640万台です。

トヨタグループは1123万台、フォルクスワーゲングループが925.7万台、そして2022年にはヒョンデグループにも抜かされました。何と言っても日産単体では2024年の9ヶ月間でBYDにも販売台数で抜かされており、2024年通しで初めてBYDの後塵を拝する見込みです。

日産の販売台数低下の理由は大きく2つ存在します。まず北米市場において、現状日産はe-POWERを1車種も投入することができていません。PHEVも2025年モデルのローグ(米国版のエクストレイル)に対して、三菱アウトランダーに採用されているPHEVシステムを流用してラインナップするまで投入できません。北米ではBEVだけでなくHEV・PHEVの販売シェア率が上昇しており、その需要を取り込むことができていないのです。

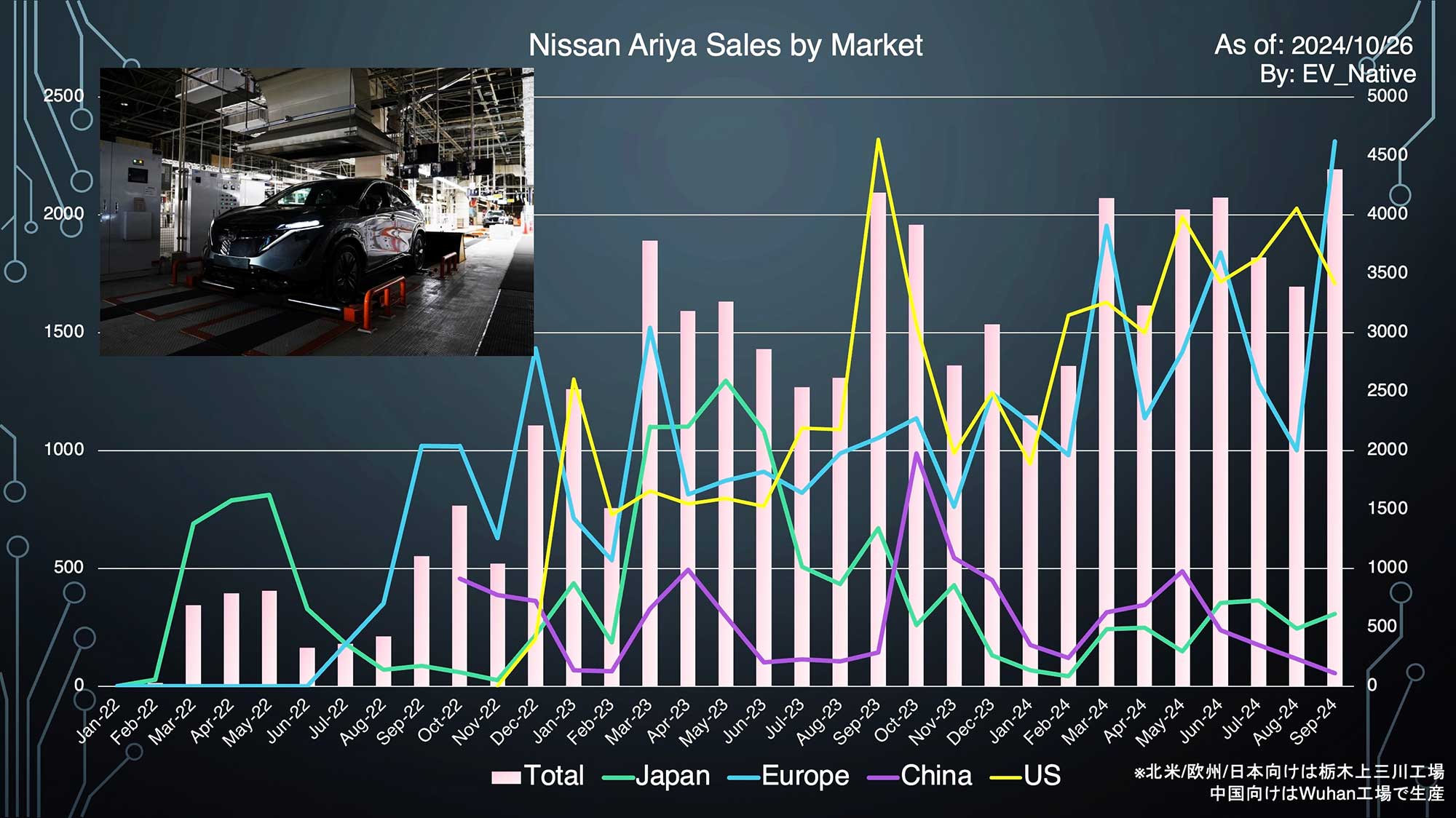

中国市場では、販売の過半数が大衆セダンのシルフィ一ですが、BYDのEVやPHEV台頭の影響で販売台数が低下。さらにBEVのアリアの販売台数は最新の10月で56台しか売れていません。さらに、日本で660万円から発売されているアリアは中国国内で14.99万元(約320万円)で発売中であり、収益性でも苦しい状況です。

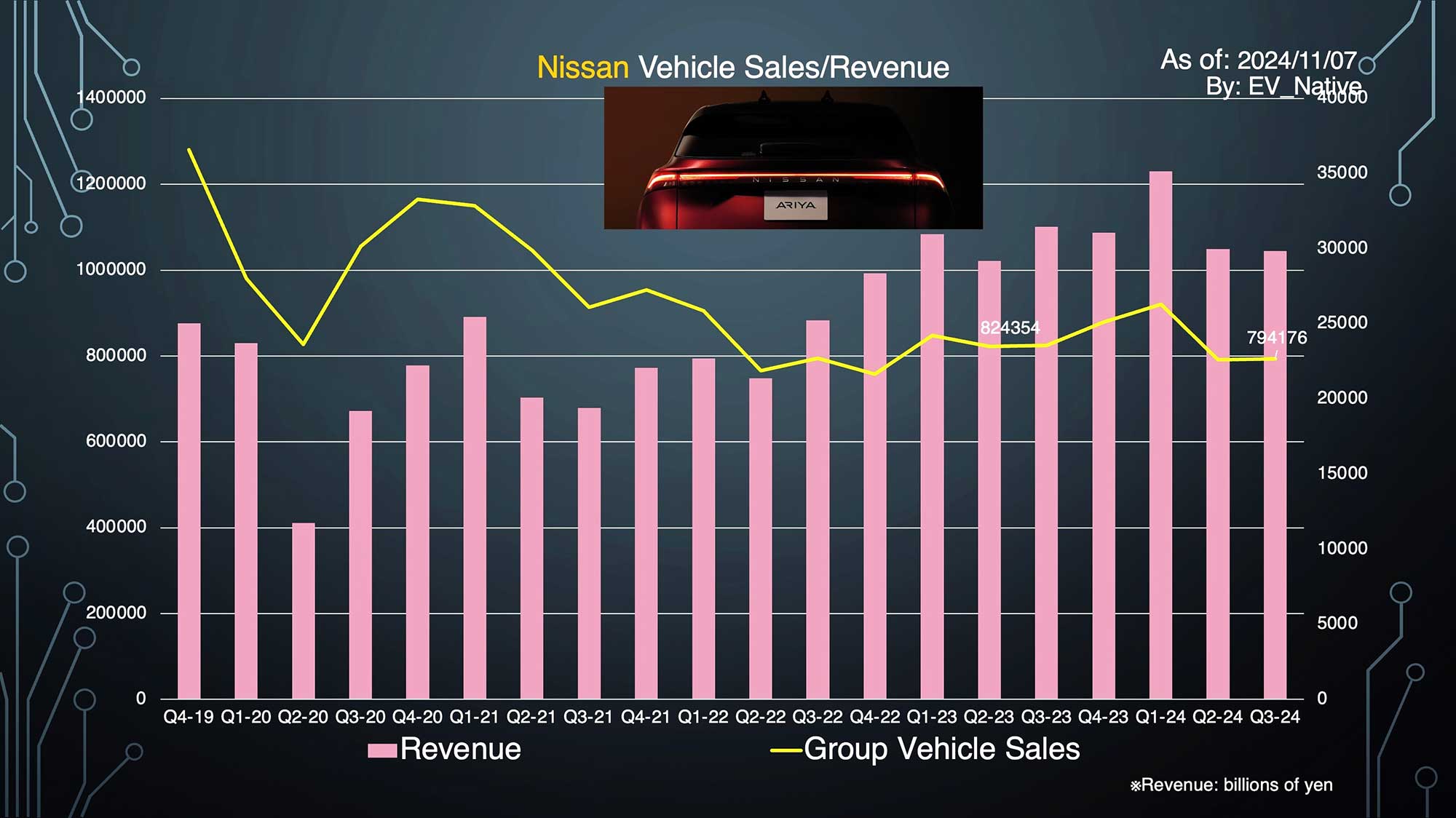

その中で発表された2024年Q3(日産本社の決算発表では2024年度第2四半期ですが、他社比較のためにグローバルの期間基準に統一)の決算内容として、まず日産全体の四半期販売台数は79.4万台と、前年同期比で-3.7%という減少です。また売り上げは2兆9858億円と、前年同期比で-6%と台数以上の下げ幅、つまり1台あたりの販売単価が減少していることを示します。これは特に北米における販売低下を防ぐための販売奨励金の増加、並びに中国における値下げ競争が要因と考えられます。

さらに在庫車両の増加という懸念があります。直近2年間ほどを見ても、在庫車両数は過去最高水準で高止まっています。日産はこれまでの説明で、販売の質が向上したことでインセンティブの低減に繋がっていると説明していたものの、実態は半導体不足の影響によって生産台数が制限され、在庫車両数が低下していたことでインセンティブに頼らずに売れていただけだったわけです。実際に半導体不足が解消されると、日産の在庫車両数はCovid-19以降最高水準となり、在庫レベルを低下させるためにインセンティブの増加に頼らざるを得なくなっています。

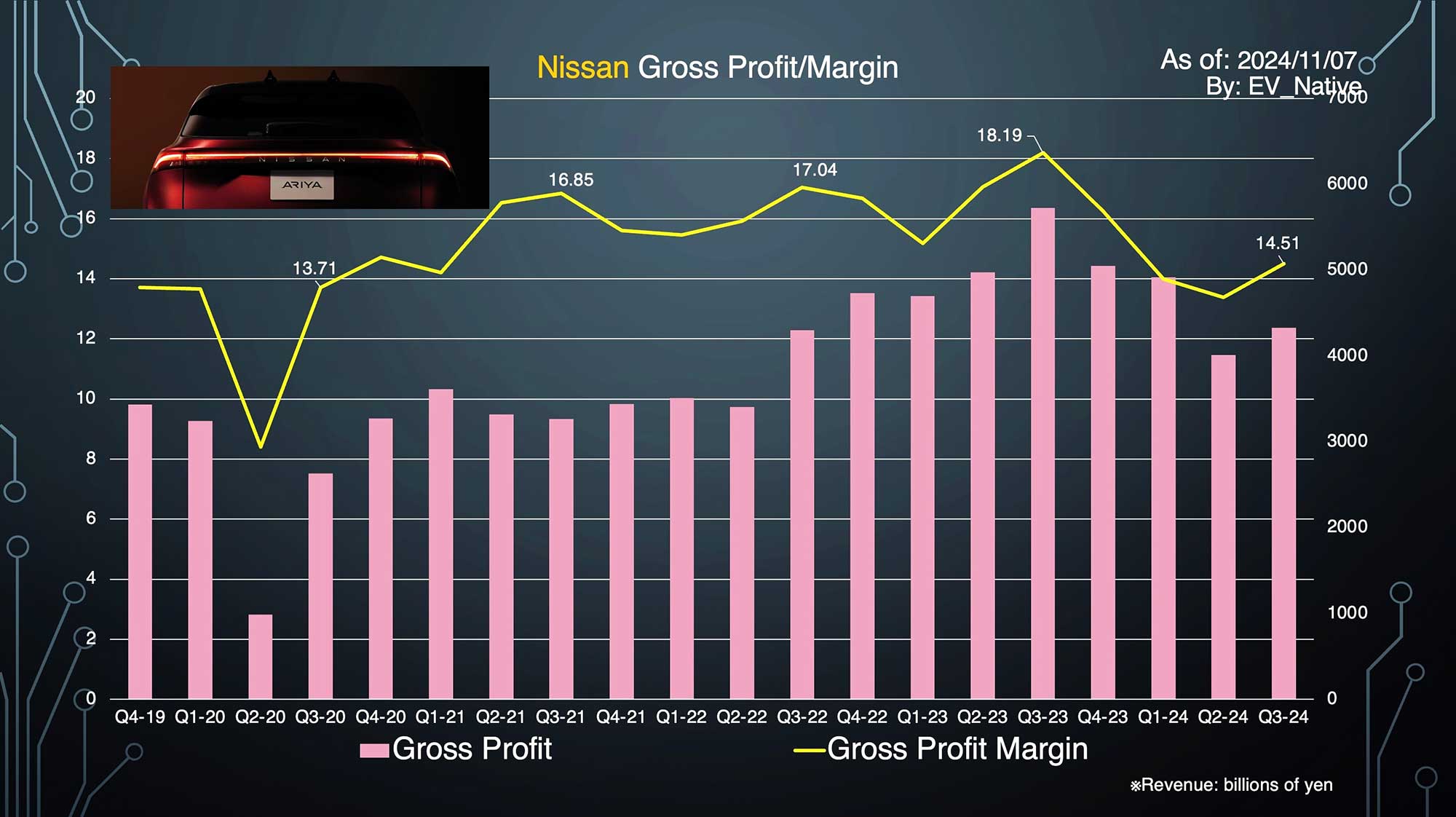

次に、粗利益と粗利益率の変遷を確認しましょう。Q3の粗利益率は14.51%でCovid-19の影響下にあった2020年に次いで低迷しています。まさに値下げの影響によってマージンが低下している様子が見て取れます。

さらに販管費や研究開発費を差し引いた営業利益はQ3単体で1.07%と、前年同期比で-84.7%と急減しています。決算におけるドル円レートは前年同期比で5円の円安なので、その分収益性にはプラスに働いたはずであるものの、インセンティブの増加などによってほとんど利益が出ていない状況です。

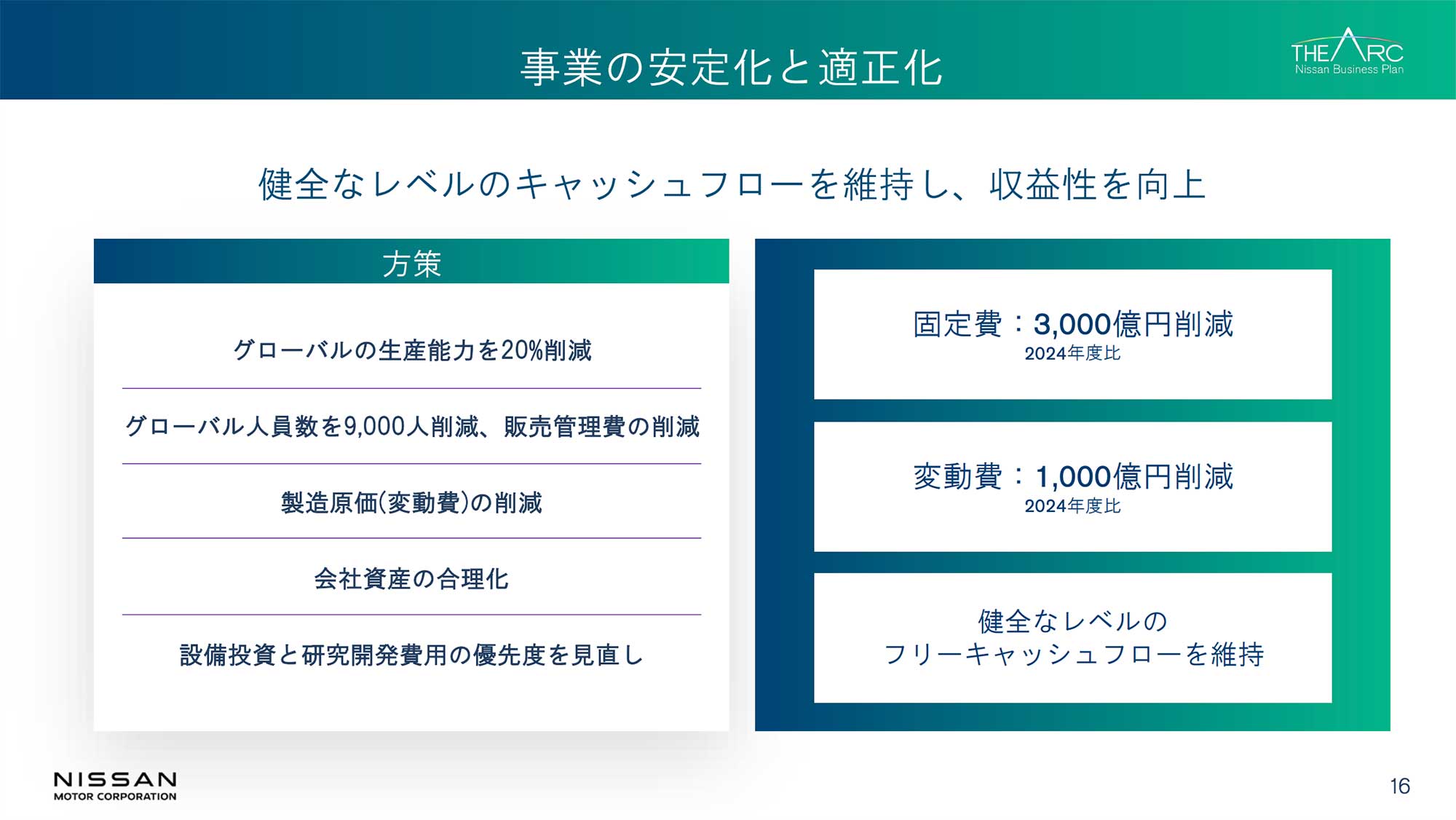

よって、この収益性の低さを改善するために経営戦略の変更を決定。ターンアラウンドの内容として、まずは固定費を削減するためにグローバル生産能力の20%削減を決定しました。現在日産はグローバルに25の生産ラインを有しながら、年間生産キャパシティは500万台程度なので、今回の削減によって日産の生産キャパシティは年間400万台ほどとなる見込みです。

さらに販管費を削減するためにグローバルで9000人のリストラを行うことが決定されました。研究開発費や設備投資の優先度を見直すという方針も表明されており、次世代EV開発などへの影響が懸念されます。

トヨタやBYDと比較してみる

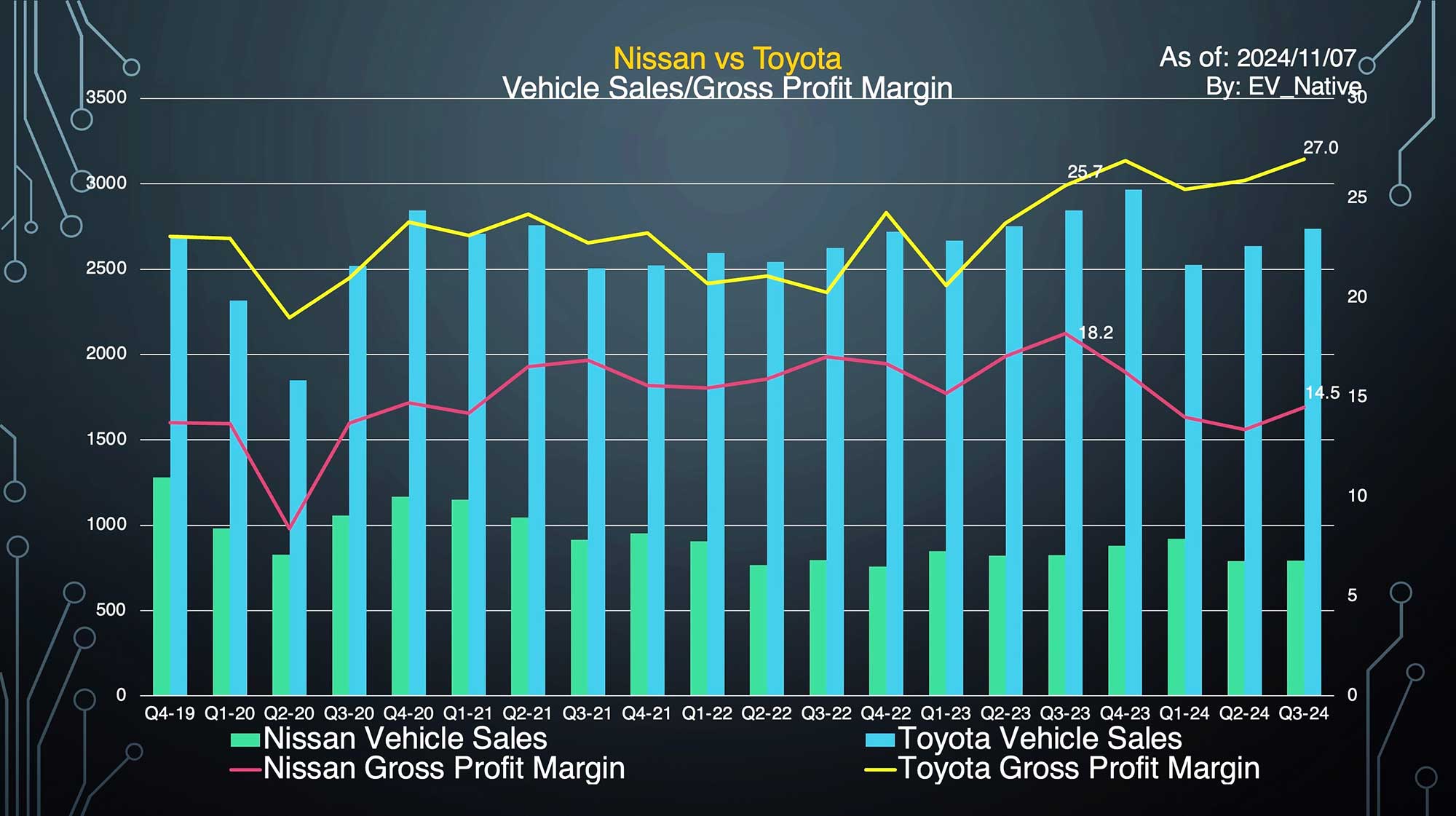

それでは、この日産の決算内容が競合と比較してどれほどのパフォーマンスを実現しているのかを比較していきましょう。まず比較していきたいのがトヨタです。四半期別の販売台数と粗利益率を比較すると、Q3でトヨタは日産の3.5倍弱という販売台数を達成しながら、粗利益率も日産の14.5%と比較して、26.96%と倍近い差をつけて圧倒しています。販売規模だけでなく稼ぐ力でも、日産はトヨタに全く太刀打ちできていないのです。

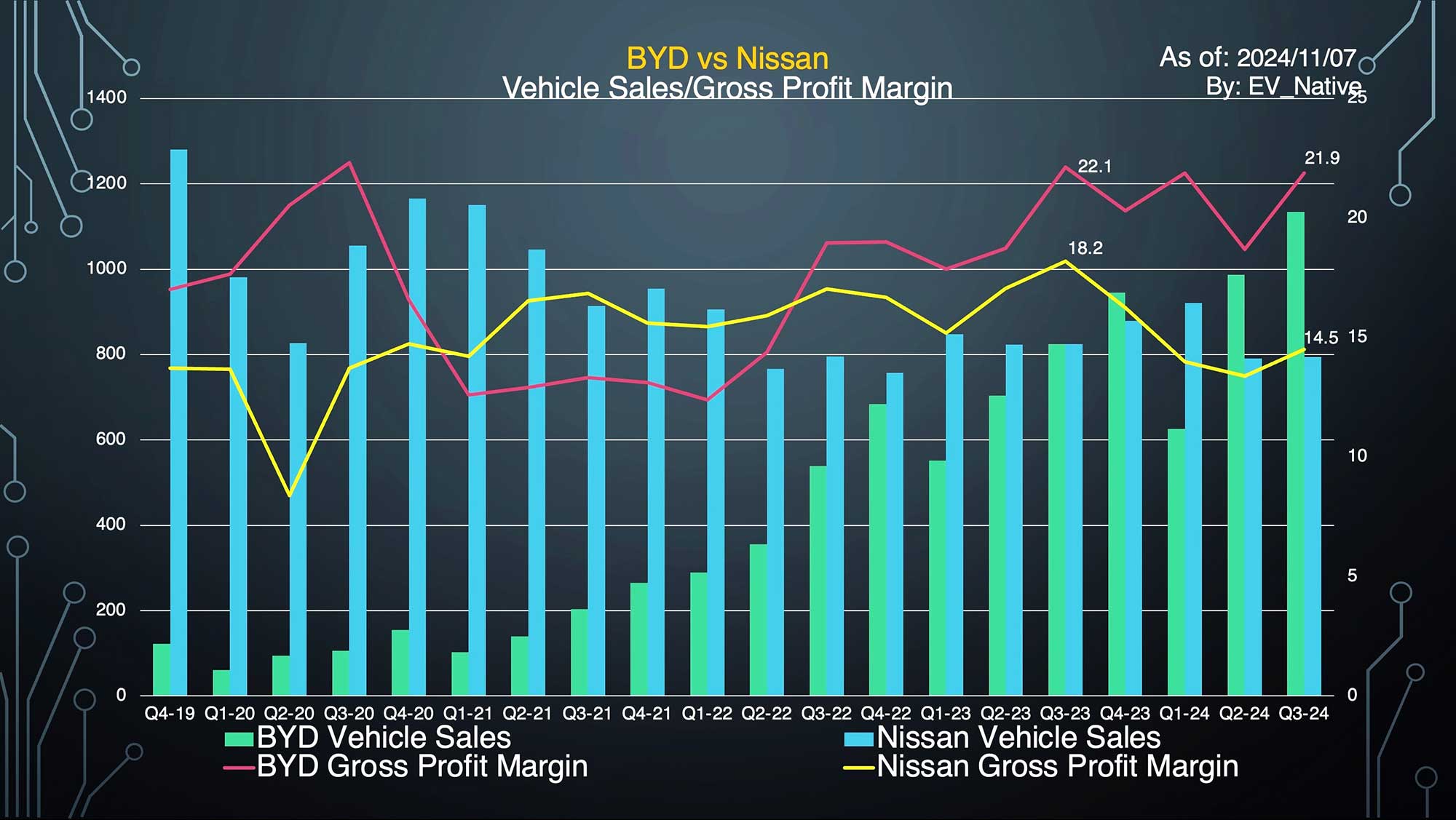

さらに比較したいのが、販売台数規模でほぼ同等ながらBEVとPHEVの専業メーカーであるBYDです。すでに販売台数は2四半期連続でBYDが日産をリードしています。そしてBYDの粗利益率は21.9%と、収益性でも日産をリードしているのです。

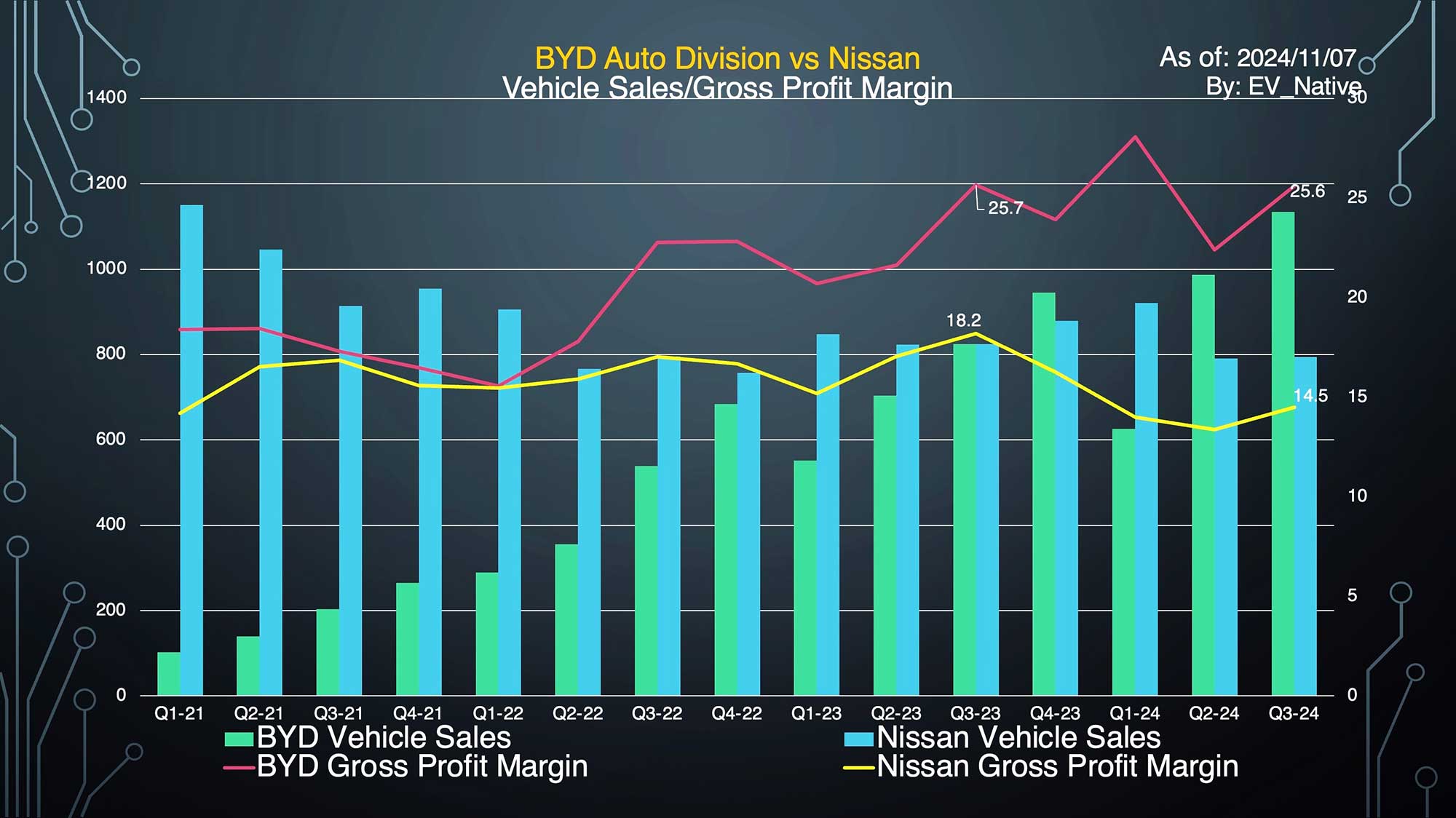

その上、実はBYDグループには電子部品の製造部門であるBYD Electronicsが含まれています。EVやバッテリー関連部門に特化するために差し引いてみると粗利益率は25.6%に到達しており、日産との稼ぐ力の差はさらに拡大します。またBYDは、価格競争が激化する中国国内の販売台数が9割以上を占めており、収益性という観点で不利となるはずという点を考慮する必要があると思います。

何よりもBYDはBEVとPHEVしかラインナップしていないため、すでにEVで稼ぐ力をつけていると考えてみれば、ただでさえEVシェア率の低い日産との収益性の差ははるかに大きいと言えるでしょう。

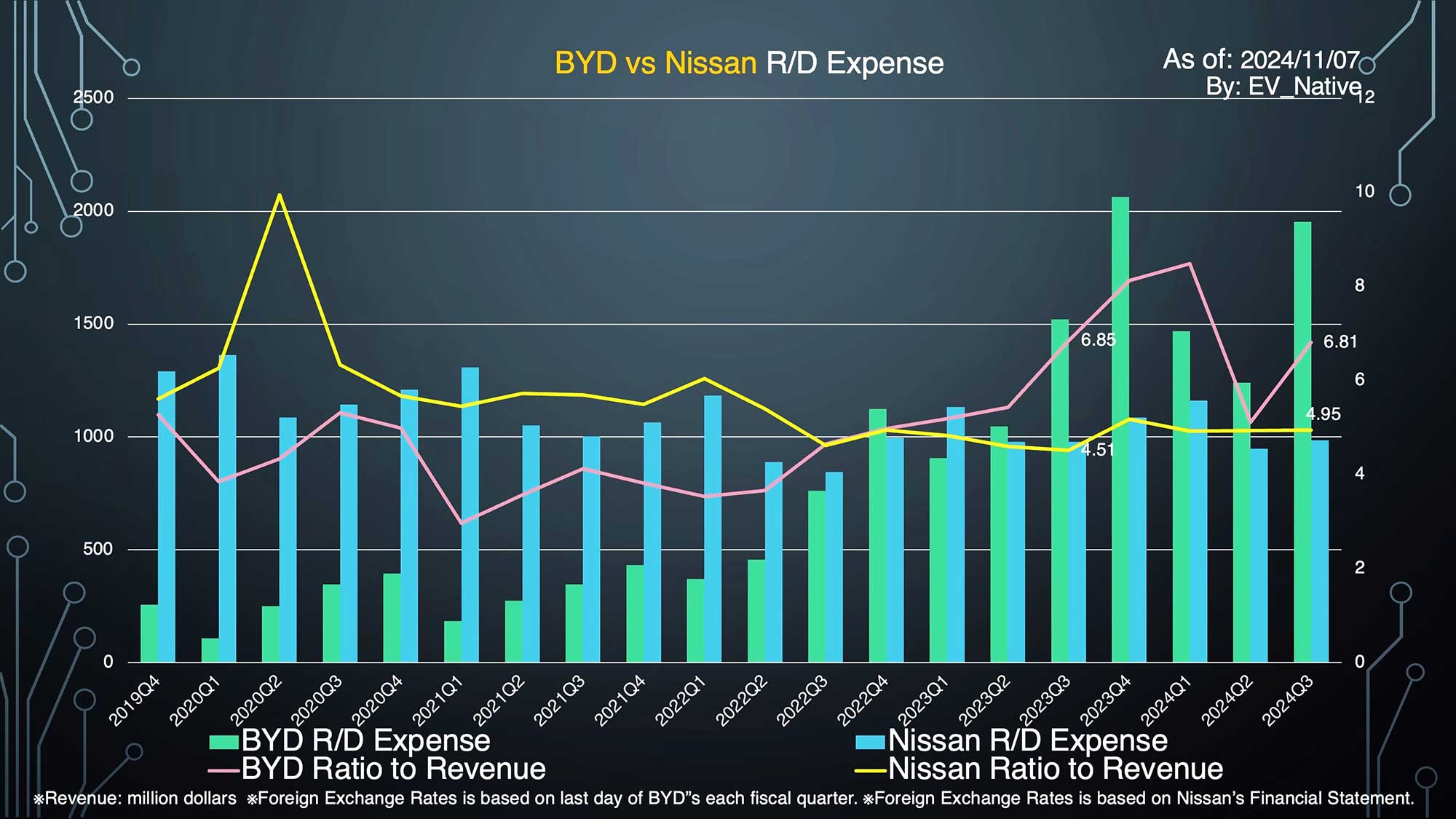

さらに気になるポイントが次世代投資という観点で重要な指標となる研究開発費です。四半期別の研究開発比率の変遷を比較すると、ドル換算ではすでにBYDはQ3単体で、日産の研究開発費の倍を投じている状況です。よって現時点におけるEV性能やコスト競争力とともに、数年後の競争力という観点でも、投資額が多い分だけBYDの将来性の方が期待できると言えるわけです。

復活のために日産が取り組むべきことは?

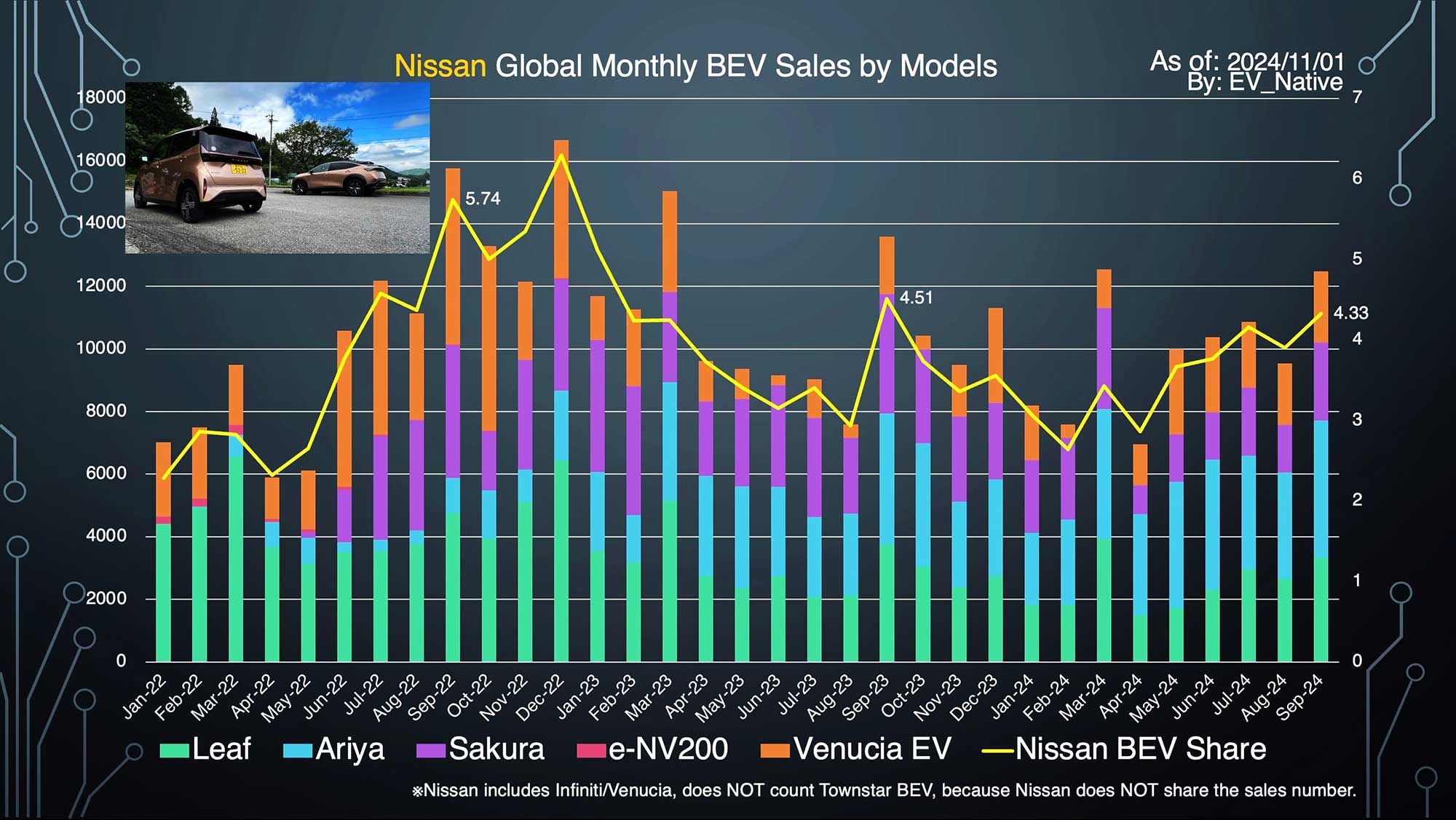

最後に日産のEVシフトの現状を確認しておきましょう。まずBEVの月間販売台数と内訳をみると、最新の販売内訳が判明している9月単体で1.2万台のBEVを発売したものの、前年同月比-8.1%と減少しています。またBEV販売シェア率は2024年9月が4.33%であったものの、2023年9月は4.51%、2022年9月が5.74%と断続的に低下しています。

中でもフラグシップモデルのアリアの販売が低調です。9月単体はグローバルで4300台と史上最高の販売台数を更新しましたが、前年同月比で+4.7%と成長幅は小さいように感じます。実はアリアは中国市場だけでなく、北米と欧州それぞれで値下げが行われています。それを踏まえるともう少し販売ボリュームが欲しいところだと思いますし、日本国内における120万円もの大幅値上げの理由が、その海外マーケットにおける値下げ分を吸収するためなのかと勘ぐりたくもなります。

このようにして、日産の2024年度第二四半期の決算内容は、販売規模、収益性ともに低迷しながら、立ち直りのために9000人規模のリストラ、生産キャパシティの20%削減など、ビジネス全体のスケールダウンへ舵を切っているように感じました。

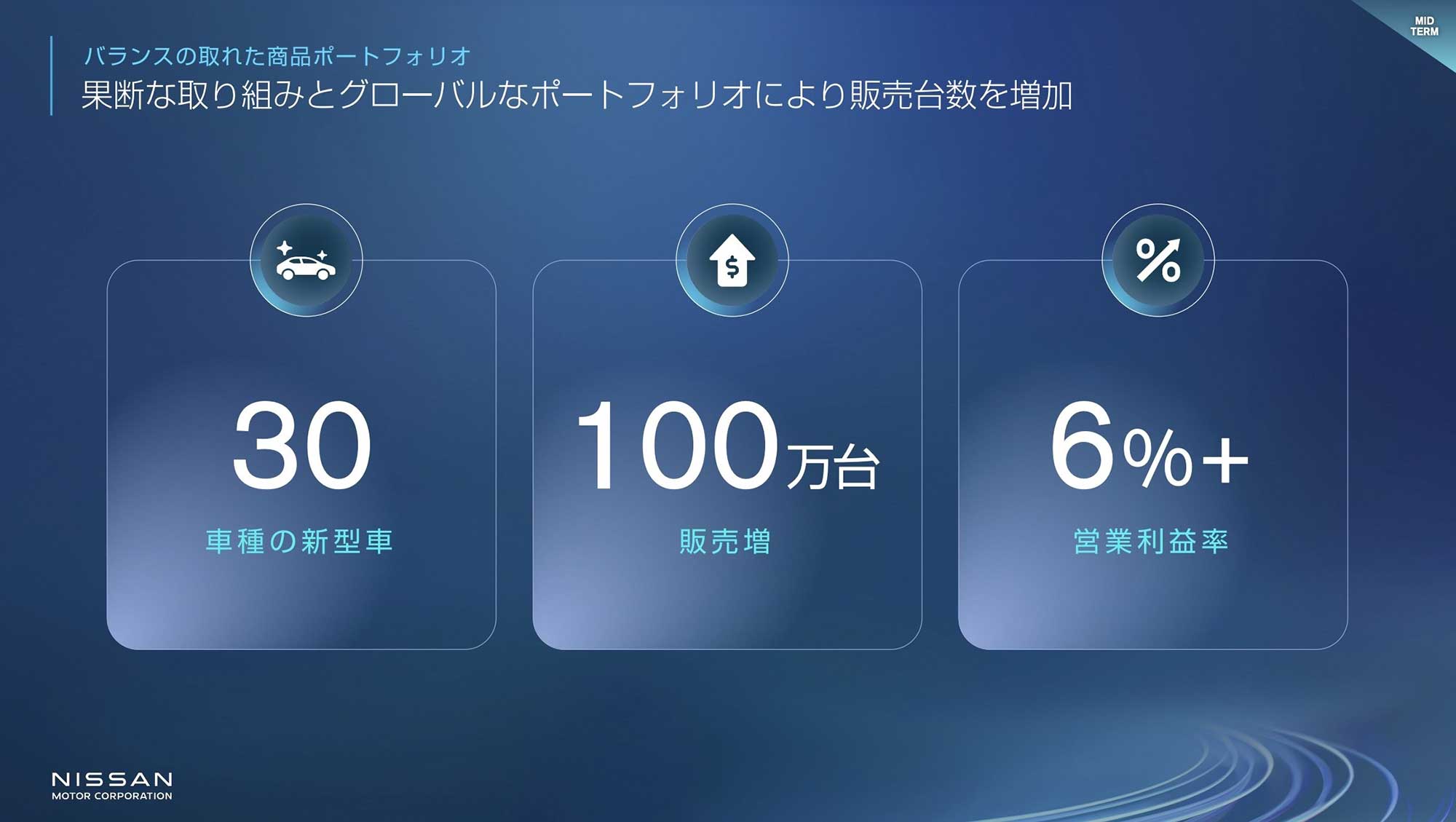

私は以前から、2024年初頭に発表された中期経営戦略「The Arc」の中の、2026年度の販売台数100万台増加という点は非現実的であると主張していたものの、結局は計画発表から半年程度で生産キャパシティを20%もカットしてきた格好であり、現経営陣の計画性の不手際を指摘せざるを得ません。

中期経営戦略「The Arc」では30車種の新型車を投入することで、100万台の販売増加と営業利益率6%の達成を掲げていたが、早くも計画の再考を余儀なくされることに。

立て直し、あるいは復活へ向けて、日産が主力マーケットである北米市場で競争力のあるHEV(e-POWER含む)やBEVを投入できるのかが重要です。

そしてそれ以上に懸念するべきがシルフィ頼みの中国市場でしょう。競合のBYDが5月末に投入した大衆PHEVセダンのQin LとSeal 06によって、シルフィーはさらなる値下げを強いられており収益も圧迫。Dongfengとの合弁ブランド「Venucia」からはBEVとPHEVそれぞれ1車種ずつラインナップされているものの、日産としてはお得意のe-POWERではなくNEVとして優遇されるPHEVとBEVに舵を切って、早急にラインナップを拡充する必要があると思います。とくにPHEVのラインナップがないことでBYDとの勝負の土俵にすら立つことができていない点は、中国市場における戦略上の失敗といえるでしょう。

中国市場において、フォルクスワーゲンはXpengと協業関係を締結して、XpengのE&Eアーキテクチャーをベースに新型BEVを開発中です。アウディもSAICのプラットフォームを活用して2025年夏に「AUDI E Concept」をベースとする第一弾の協業BEVモデルを投入予定です。このような「中国の中国(メーカーとの協業)による中国のためのEV」を早急に開発しなければ、BYDなどを筆頭とする中国勢のEVシフトに対抗することができないのではないかと感じざるを得ません。

日産が経営戦略を見直して、とくに主力マーケットである北米と中国でどのように戦略を練り直すのか。今後の決算内容やEV販売動向とともに引き続き注目していきたいと思います。

自身のYouTubeチャンネル企画でアリアNISMOとヒョンデIONIQ5 N、テスラモデルYパフォーマンスで電費競争を実施したものの、アリアNISMOの電費は最下位に留まった。市販EVのパイオニアであるにも関わらずEV性能でも競合に劣る点が目立つのが気になるところ。

文/高橋 優(EVネイティブ※YouTubeチャンネル)

コメント

コメント一覧 (2件)

軽スライドドア車とマーチクラスのBEVを早々に出しなさい。

出来ないのなら三菱に任せて口出ししない事。

ePWER車のバッテリー容量を今の3倍にして発電機の排気量を減らして

兎に角エンジンのかかるのを少なくする事。

リッター40kmを達成出来れば充分闘える。

軽スライドドア車は、三菱ミニキャブEVのOEMで日産クリッパーEVが2024年2月12日から発売されたけれど、なぜか受注停止になっているとか。知らんけど。