テスラ社が現地時間の10月21日に発表した2020年第3四半期(7月~9月)の決算は、純利益が3億3100万ドルで、過去最高の黒字になりました。工場の新設などで多額の設備投資をしながらも営業利益率が極めて高いことは驚異的とすら言えます。

【参照資料】

テスラ社の2020会計年度第3四半期の決算報告

※PDFへリンクします。

※記事中写真はPDFから引用。

営業利益、総売上、純利益ともに過去最高

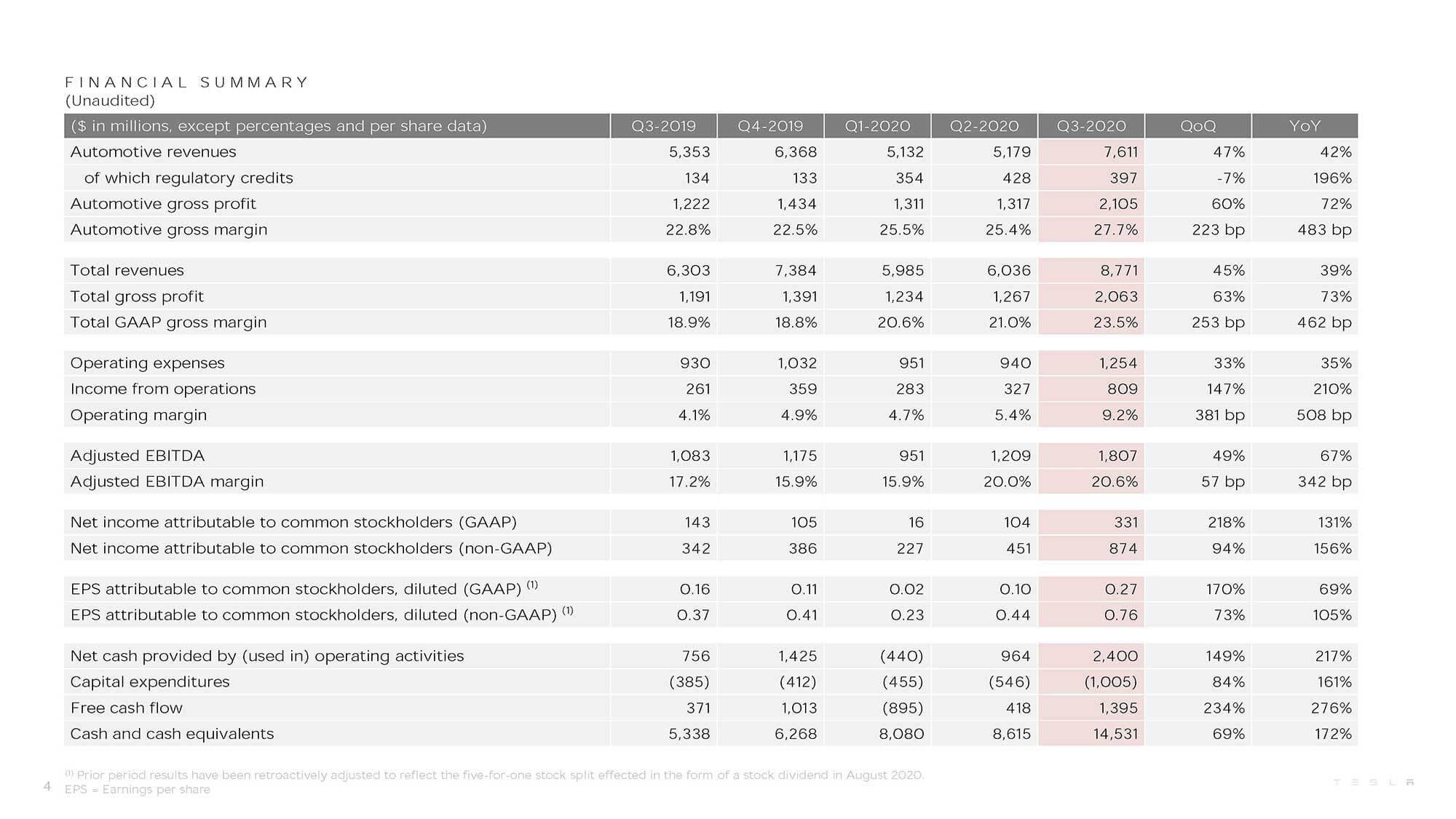

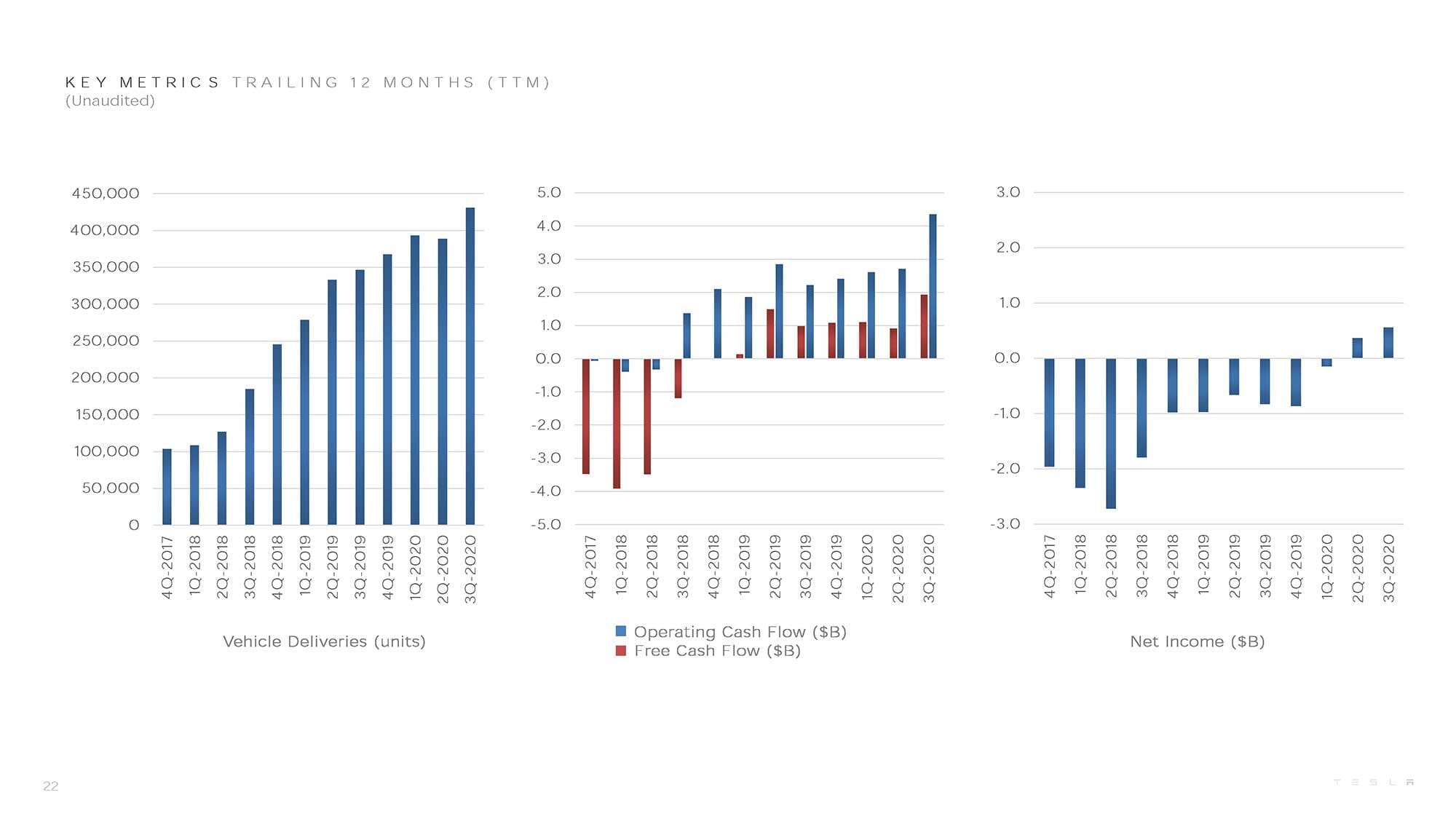

2020年第3四半期の総売上高は87億7100万ドル、営業利益は8億900万ドルで、コロナ禍の影響があった前期からはそれぞれ45%、147%の大幅増になっています。また営業利益率は前期の5.4%から9.2%に急上昇しています。

純利益は3億3100万ドルにのぼり、第2四半期の1億400万ドルから218%の大幅増になりました。新型コロナの影響があった第1四半期が1600万ドルだったことを考えると事業環境が急速に回復していることがわかります。

売上高のうち自動車の販売によるものは、前期の51億7900万ドルから76億1100万ドルに増加し、過去最大を記録しています。前期比の増加率は47%でした。第2四半期決算の記事でも見通しをお伝えしていましたが、新型コロナの影響は、売上増やコスト削減による利益率の向上などが奏功して、かなり抑えられたと考えていいようです。

自動車部門の利益率は27.7%で、前期の25.4%からさらに少し向上しています。要因は、これまでの四半期決算でもテスラ社から説明があったように、大量生産を継続できていることや、それに伴って固定費が吸収されてきていること、そしてコスト削減が進んでいることだと、決算報告書では説明しています。

そうは言っても、一時的とは言え生産台数が大きく落ち込んだ影響はあり、テスラ社は今年後の生産・納車台異数の目標である50万台の達成は「さらに困難」(more difficult)になったと報告しています。それでも目標達成を諦めたわけではなく、上海の生産状況やモデルYの販売状況、ロジスティクスの改善などに依拠するとしています。

驚異的な営業利益率

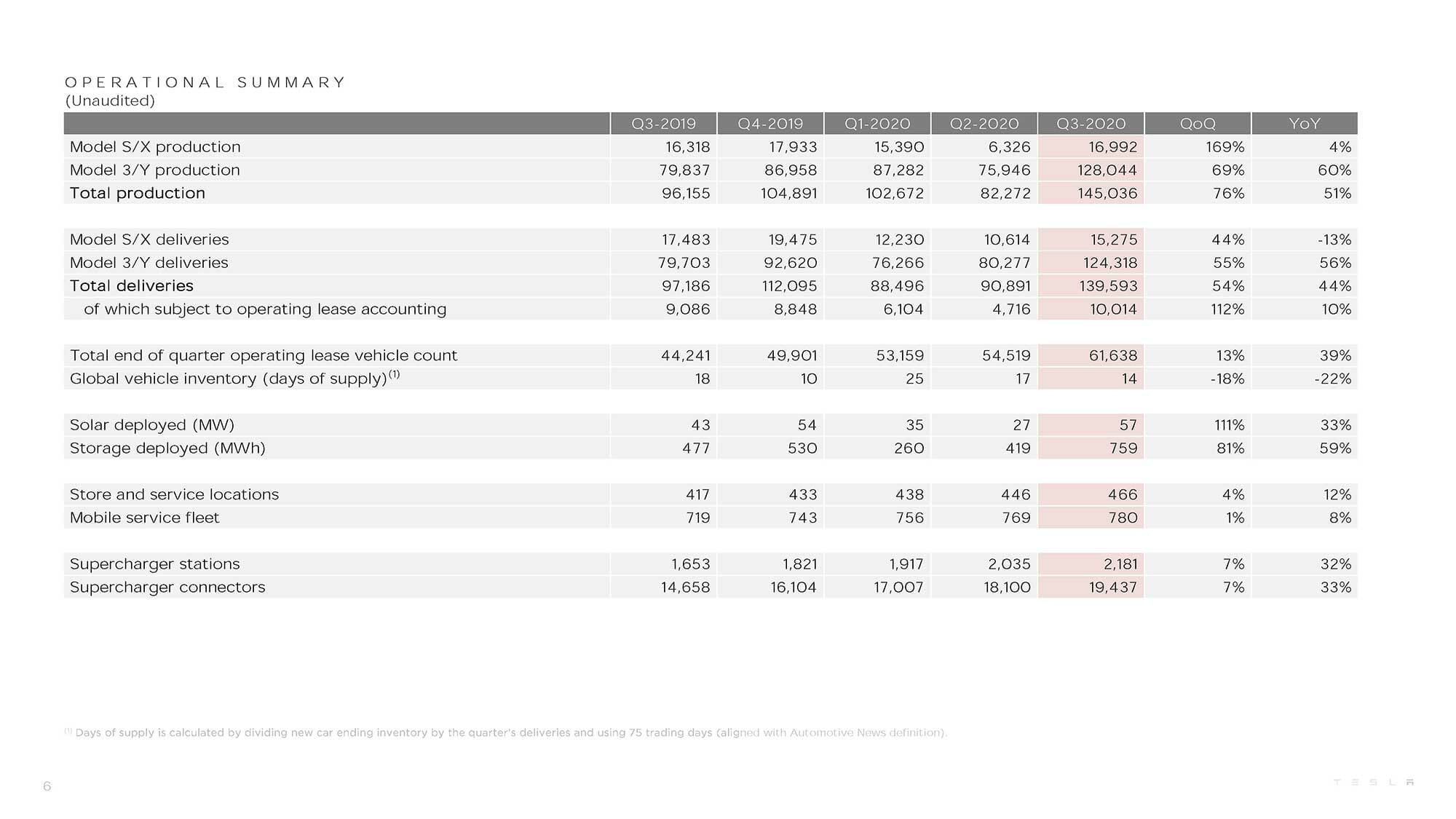

テスラ社の今期の生産台数は14万5036台、納車台数は13万9300台で、それぞれ過去最大になりました。販売はモデル3/Yが圧倒的に多く、決算報告書では平均販売価格が昨年同期と比較して「わずかに低下」(declined slightly)しているとしています。ただ具体的な数字は出ていません。

自動車部門の利益率は前述したように27.7%と、非常に高い数値を維持しています。要因は、これまでの決算報告でもお伝えしているようにコストダウンが進んでいることや、生産のローカライゼーションが拡大していることです。

このうちローカライゼーションについては、決算報告書によればアメリカおよび中国で販売しているモデルは、トータルで見ると70%以上がそれぞれフリーモント、上海で造られています。70%を超えたのは2020年第2四半期からですが、2019年第4四半期の約50%から徐々に上昇し続けています。

驚異的なのは営業利益率でしょう。前述したようにテスラ社は今期、9.2%という数字を達成しました。

以前、筆者は「テスラの2020年第3四半期生産台数が過去最大を記録」の記事の追記で、テスラ社は設備投資額が大きいので事業全体の利益率が落ちているのではないかという推測をしていました。

【関連記事】

●テスラの2020年第3四半期生産台数が過去最大を記録(2020年10月5日)

テスラ社のキャッシュフロー計算書を見ると、今期の設備投資が前期の5億4600万ドルから10億500万ドルに倍増しています。また今期の報告書のサマリーには以下の記載があります。

『過去4四半期で、新規の生産設備、サービスセンター、スーパーチャージャー、その他の設備投資に24億ドルを費やしたものの、19億ドルを超えるフリーキャッシュフローを生み出しました』

またテスラ社では、2018年の最高経営責任者(CEO)との取り決めで、一定の株価時価総額や経営指標に達した場合、イーロン・マスクCEOに報酬(CEOアワード)を支払うことになっていました。

【テスラ社公式リリース】

Tesla Announces New Long-Term Performance Award for Elon Musk(2018年1月23日)

テスラ社は、最近の事業の伸びによってCEOに報酬を支払う基準を超えたことから、株価に応じた報酬などで発生する費用(SBC費用)が大幅に増加したとしています。増加総額は不明ですが、このうち2億9000万ドルは、株価時価総額の大幅な増加やCEOアワードの評価基準達成によるものだそうです。

ちょっと気になってググってみると、出てきました。TechCrunchなど複数のメディアは今年5月下旬に、テスラ社の取締役会がマスクCEOに7億ドル以上のCEOアワードに基づく報酬を支払うことを承認したと伝えていました。なかには約8億ドルとする報道もあります。

もっともマスクCEOはこうした報酬をテスラ社の投資に回しているという話もあるので、全部が全部、コストになっているわけではないかもしれません。それでも額は大きく、こうした追加出費がありながらも、営業利益率が9.2%に上昇しているのは驚異的だと思えます。

テスラ社の設備投資は、ベルリンとテキサスのギガファクトリー、テスラ・セミやサイバートラックの生産設備開発、バッテリー生産のインソーシング拡大など多岐にわたり、今後も費用が発生し続けます。それでもキャシュフローが急激に悪化しているわけではないことを考えると、車が売れている限り、設備投資のコストを吸収して高利益率を維持する財務体質が備わっているようにも見えます。

このこととバッテリー・デーで発表された、バッテリーコストの56%削減案が実現された場合のことを考えると、今後のテスラの事業は、良い意味で予測困難になりそうです。

規制クレジットやパワーウォール事業など、その他の業績

前期の決算発表の記事では、マスクCEOがエネルギー部門を重要視していることを紹介しました。テスラ社の決算報告書では、実際に事業が順調に拡大していることが伺えます。

新設のソーラー設備は前期の27MWから57MWに増加したほか、メガパックやパワーウォールの新設容量は759MWhとなり、前期比で81%の大幅増になりました。決算報告書では、多くの顧客がソーラー設備にパワーウォールを組み込んでいるため、ソーラー事業も順調だと強調しています。

自動車メーカーがカリフォルニア州やEUの規制による罰金を回避するために、テスラ社から購入するクレジットの販売額は、今期は3億9700万ドルでした。前期からは少し減少していますが、引き続き堅調と言えます。この収益は投資がほとんど不要なので利益率には効果が高いと言えます。

ところで話題が少し変わりますが、決算報告書にはテスラ社の車のソフトウエアについても新しい記述がありました。ひとつは「FSD」(Full Self Driving)についてです。決算報告書によれば、テスラ社のオートパイロット開発チームは制御アルゴリズムなどを書き直し、10月に、一部地域限定で新しいFSDソフトウエアにアップデートしたそうです。地域がどこかは記載がないのですが、どうもシリコンバレー周辺のようです。日本での導入が待ち遠しいところです。

ソフトウエアに関してもうひとつは、モデルY/AWDのユーザー向けに、2000ドルで、0-60mph加速を4.3秒にするアップデートを開始したそうです。これはつまり、モデル3やモデルYなどの低価格モデル(まあ、筆者にとっては高いのですが)でも、搭載しているモーターは上級グレードと同じ仕様になっていて、それをソフトウェアで制御しているだけということになりそうです。

テスラ社の車は、バッテリー容量もソフトウェアで抑制していたという話がありましたが、モーターの数のように物理的な装備は別にして、基本部分を全て同じ仕様で製造しておいて、ソフトウエアで性能差をつけるだけになっているのかもしれません。そんな噂も前からありましたが。

同じものをたくさん作れば、製造コストは当然安くなります。もちろんモーターの性能が高ければコストは上がりますが、一定のレベルのものを大量に作ることで上昇分をある程度でも吸収できるとしたら、ちょっとおもしろいモノの作り方になりそうだなと思いました。

従来のモノ作りの考え方とはまるで違うコストダウン手法が、テスラ社にはあるのかもしれません。内燃機関の車では考えられない芸当です。

ということで、今期の決算報告書の概略をお伝えしました。なんというか、日本の既存企業とは比較できないレベルなのでどうにもならないのですが、次世代型の企業っていうのはこういうことなんだなあとか、勝手に思っています。テスラ社設立時にもちょっとそんなことを思っていましたが、当時と比べると遙か遠く先に進んだように思えます。

さあて、対する日本メーカーはどうするのでしょうか。こういう次世代型企業の業績と比べていくと、思わぬ未来予想図が描けるかもしれません。そんなこんなで、楽しみがいろいろあるなあと思う秋の空の下でした。

(文/木野 龍逸)

コメント

コメント一覧 (4件)

設備投資は損益計算書には出てこないのではないでしょうか。キャッシフロー計算書のCapital Expenditureが設備投資の減価償却費的なものだと思います。

南部のEV好き 様、コメントありがとうございます!そのように読める箇所がございましたでしょうか?失礼いたしました。

新規の設備投資はCapital Expenditureで、減価償却はDepreciation/Amortizationとなります。

規制クレジットを除外しても純利益が出る日も近い気がします。

ギガファクトリーやSC網など構築の設備投資費と研究開発費負担が膨大なのでしょうが。

よしお 様、コメントありがとうございます。

今回の四半期決算において、ZEVクレジットが397MでGAAP利益が331Mですが、仮にクレジットがない場合、クレジットの法人税20%も減るので

331 – 397 + 0.2 x 397 = 13.4M

実際には13MのGAAP利益となっています。ZEVクレジット無しで収益体質になった、ということです。

これとは別に、CEOへの報酬(SBC)の543Mもあります。これも合わせると、ZEVクレジットなしでも、556Mくらいの正味の収益体制にあることが分かります。